Aristocrates du dividende : Bilan Annuel 2021

Bonjour,

L’année 2021 a été intense au niveau de mon activité professionnelle et je fait mon bilan seulement en ce 11 Aout 2022 !

Autant dire que depuis décembre, il y a eu du changement.

Je vais donc décrire dans ce bilan uniquement le résultat global pour vous donner ensuite la nouvelle orientation du portefeuille (qui avait plutôt tendance à devenir un « MilleFeuille »).

2021 m’a permis de ré-orienter en partie le portefeuille afin d’obtenir une gestion simplifiée qui continuera en 2022.

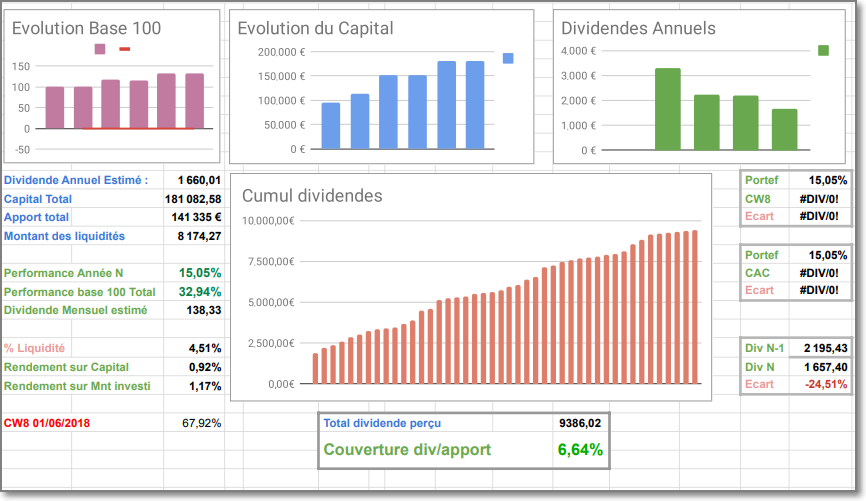

L’année se termine sur un gain annuel de +15,05 % soit +23000 euros depuis le début de l’année.

C’est beaucoup moins que le CW8 qui progresse de 32 % mais c’était prévisible compte tenu de la poche sécurité qui représente 50 % du portefeuille.

Concernant la ré-Orientation du portefeuille

Après avoir racheté de l’or en Janvier, j’ai tout soldé en aout 2022 afin de :

- Simplifier le nombre d’allocations.

- Remplacer la poche sécurité uniquement en fond Euros, Gestion Pilotée défensive (Yomoni) et Immobilier (SCPI Assurance vie).

Pourquoi ce choix ?

En 2020, j’écrivais concernant le portefeuille :

« Quel est l’intérêt de brasser ces cinquante titres, 10 comptes UC, Fond Euro et autre ETF OR alors qu’un simple placement mensuel sur le CW8 suffirait à balayer tous ces efforts … pour 5 petites minutes par mois (et encore)…

Mais voila, placer 50 % de son capital sur un support me gène un peu, et je préfère diversifier les placements au sens large plutôt que de mettre tous les œufs dans le même panier. »

Alors oui, cela peut paraitre paradoxal mais j’ai opté par la force des choses pour la simplification.

- Suivre un portefeuille demande du temps et je n’en ai plus.

- Les gestions pilotées (défensive) semble montrer de bons résultats.

- Les ETF sont performants.

- Je peux me concentrer davantage sur mes aristocrates.

- L’immobilier en SCPI semble assez stable dans le temps.

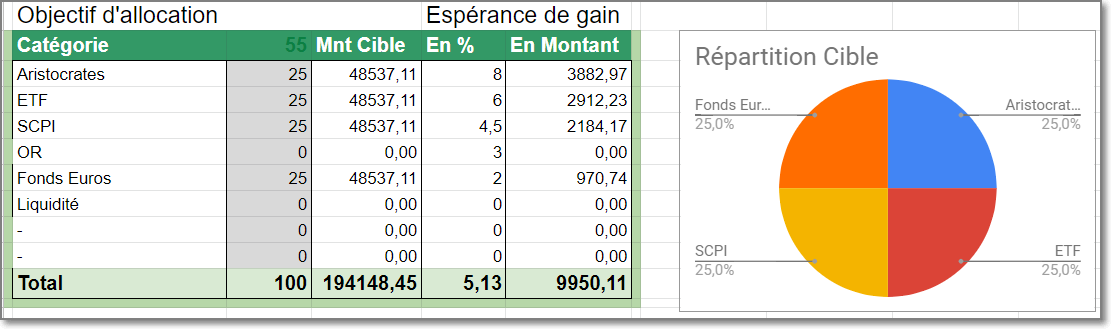

La nouvelle répartition cible est donc la suivante :

- Pour la partie « actions »

- Aristocrates : 25 %

- ETF Monde CW8 25 %

- Pour la « sécurité »

- Fond Euros et Gestion pilotée défensive : 25 %

- Immobilier sous forme de SCPI : 25 %

Cela donne la répartition cible suivante :

Concernant le market Timing, je simplifie également.

Je laisse de côté les graphes Ichimoku pour essayer d’optimiser l’investissement sur des critères plus simples :

- Recherche de/des poches à alimenter

- Investissement sur action uniquement si tendance haussière

- Pas de contraintes pour le socle (Allocation sécurité).

Malgré ces aménagements, je reste fidèle à ce que je disais dans mon dernier bilan.

« L’idée est davantage d’évaluer si l’action est sur une tendance haussière à moyen terme et de renforcer la ligne uniquement dans ce cas et toujours dans le cadre de mon allocation cible. »

« A l’inverse, une action qui serait au dessus de son allocation cible pourrait être allégée si elle passe en phase baissière ou si elle représente un gain très substantiels (Exemple +100% de plus value). »

Sur ce second point, je ne suis pas certain de vouloir alléger si une action passe en phase baissière, je pense alléger surtout si le pourcentage de son allocation devient trop importante).

Dans ce cas, elle fera l’objet d’une permutation avec un autre titre en privilégiant l’augmentation du rendement (Donc pas forcément une permutation sur un titre en phase haussière).

Rendez vous donc en fin d’année prochaine pour voir si ces ajustements portent leurs fruits.